相続が発生すると様々な手続きが必要です。

税務的に必要になる可能性がある手続きとしては、「相続税の申告」が挙げられます。

相続税の申告は全員が必要なのでしょうか。

相続税の申告要否判定

相続税の申告は全員が必ず必要かというと、そういうわけではありません。

相続税がかかる財産の金額によって、相続税の申告が必要な方もいらっしゃれば、そうでない方もいらっしゃいます。

平成27年1月1日以降の相続について、遺産に係る基礎控除額が改正されました。

遺産に係る基礎控除額とは、簡単にいうと、この控除額までの財産の場合は相続税はかかりませんというものです。

改正前は、基礎控除額である「5,000万円+法定相続人の数×1,000万円」までは、相続税がかかりませんでした。ある程度控除額がありましたので、全体としては、相続税の申告が必要な方は多くはありませんでした。国税庁によれば、相続税の課税割合(亡くなった方のうち相続税の課税対象となった方の割合)は、全体の約4%でした。

改正後は、その基礎控除額が、「3,000万円+法定相続人の数×600万円」まで大幅に引き下げられました。その結果、相続税の課税割合は全体の約8%となり、ほぼ倍にまで増加したのです。

相続税の申告が必要な方が増加したとはいえ、ご自身のご家族でもし、相続が起きた場合に相続税がかかるのかどうかご存知だったり、把握されている方はまだまだ少ないのではないのでしょうか。

専門家に依頼する前にも、相続税がかかるのかどうかある程度自分でも確認できると便利ですよね。

そんなときに便利なものとして、相続税の申告が必要か簡易的に判定するためのツールが国税庁ホームページに用意されています。

その名も、「相続税の申告要否判定コーナー」です。

順に入力をして進んでいくと、簡易的に相続の申告が必要かどうかを判定できるというものです。

操作手順の流れ

①「スタート」をクリック

まずは、相続税の申告要否判定コーナーをインターネットで開き、スタートをクリックします。

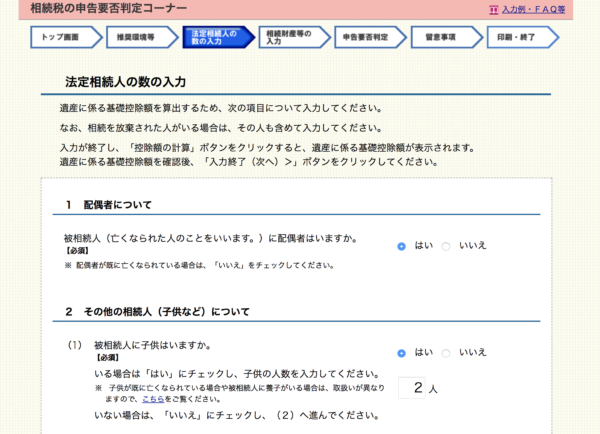

②法定相続人の数を入力

つづいて、法定相続人の数を入力していきます。

配偶者がいるかどうかを選んでから、その他の相続人について選択と人数を入力していきます。

※ここでは、配偶者が1人、子が2人ということで入力しています。

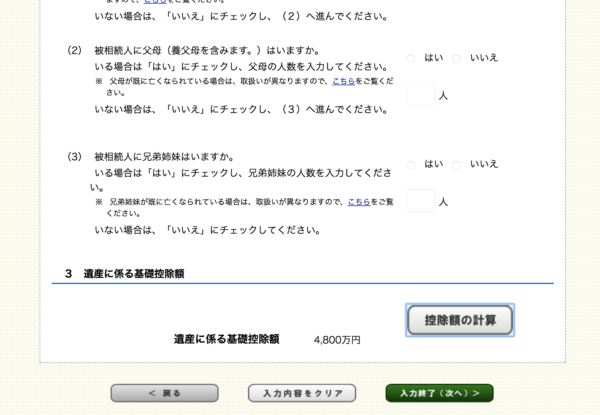

③資産の入力

次に、相続資産を入力していきます。

「入力・修正・内容確認」をクリックして、土地、家屋、有価証券、現金・預貯金、その他の財産などを入力することができます。

土地・家屋については「固定資産税・都市計画税の課税通知書」と「路線価」を準備する必要があります。

有価証券、現金・預貯金については、直近の残高が分かるものがあれば大丈夫です。

債務や葬式費用があれば、こちらも入力することがきます。

試しに下記のような数字を入力してみました。

土地等20,000,000円

建物3,000,000円

現金・預貯金1,100,000円

債務・葬式費用1,500,000円

ちなみに下図は土地等の入力画面です。

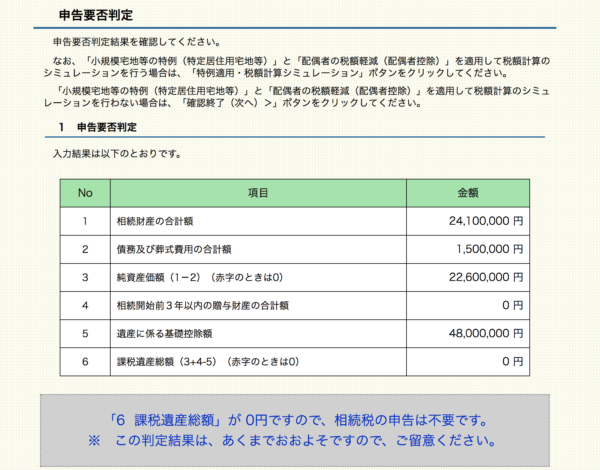

④申告要否判定

相続財産等を入力して、進んでいくと最後に「申告要否判定」が出てきます。

下の場合ですと、相続税がかかってくる課税遺産総額が「0円」なので、

相続税の申告は不要という判定が出ました。

まとめ

チェックや数値を入力していくと、簡易的ではありますが、相続税の申告が必要かということを判定することができます。

ただし、「※マーク」にも記載がある通り、判定結果はあくまでおおよその判定です。

相続人の判定をはじめ、相続財産の計算は複雑ですので、「申告の要否が100%判定できる!」ということではなく、相続税がかかりそうなのかということの、おおよその判定としてご利用いただけたらと思います。

より正確な判定をしたい場合には、必ず税理士などの専門家に相続税の試算を依頼しましょう。